Rif. Legge n. 197 del 2022: art. 153 - 159; 166 - 251.

Nella Legge di Bilancio 2023, all’interno dell’articolo 1, viene trattato l’argomento della “pace fiscale”. In particolare una serie di disposizioni sono dedicate alla regolarizzazione, in via agevolata, di violazioni di diversa natura, alla chiusura delle liti pendenti e alla rottamazione/stralcio delle cartelle. Nell’articolo di oggi andiamo a esaminare le tre diverse situazioni:

- bilancio di riferimento dove eseguire le scritture contabili nel caso una società intenda aderire alle pace fiscale;

- rilevazione in bilancio di una controversia fiscale;

- scritture contabili da utilizzare nel caso la società intenda aderire ad uno degli istituti relativi alla pace fiscale.

Bilancio di Riferimento

Le rilevazioni contabili relative all’adesione agli istituti della “pace fiscale 2023” vanno effettuate, in linea generale, già nel bilancio 2022.

Ai sensi del Principio Contabile OIC n. 29 “Fatti intervenuti dopo la chiusura dell’esercizio” tali accadimenti rappresentano quei fatti, positivi e/o negativi, che avvengono tra la data di chiusura e la data di formazione del bilancio d’esercizio. L’OIC 29, identifica tre tipologie di fatti intervenuti dopo la chiusura dell’esercizio:

1. fatti successivi che devono essere recepiti nei valori di bilancio;

2. fatti successivi che non devono essere recepiti nei valori di bilancio;

3. fatti successivi che possono incidere sulla continuità aziendale.

Considerando che per una controversia fiscale relativa ad anni precedenti, la rilevazione del fatto di gestione è già avvenuta, l’adesione agli istituti della pace fiscale nel 2023 può essere considerata come un fatto successivo alla chiusura dell’esercizio 2022 che deve essere recepito nei valori di bilancio.

Nel caso in esame si tratta infatti di condizioni già esistenti alla data di riferimento del bilancio 2022, ma che si manifestano solo successivamente alla chiusura dell’esercizio (ovvero nel 2023) e quindi richiedono modifiche ai valori delle passività già iscritte in bilancio.

Controversia Fiscale

Prima di evidenziare le scritture contabili relative all’adesione ad uno degli istituti relativi alla pace fiscale è necessario inquadrare l’iscrizione in bilancio di una controversia fiscale.

Le modalità di indicazione di tale accadimento in bilancio interessano voci diverse, a seconda che all’insorgere del contenzioso con l’Amministrazione finanziaria si determini:

- un debito certo (es. somme dovute a seguito del controllo automatizzato delle dichiarazioni);

- un debito non ancora definitivo ( es. verifica fiscale presso la sede del contribuente).

Certezza del debito tributario

Nel caso in cui da una controversia fiscale emerga la certezza del debito tributario le voci di bilancio interessate sono le seguenti:

- la voce SP D) 12, che ai sensi del Principio Contabile OIC n. 19, paragrafo 33, accoglie:

“le passività per imposte certe e determinate, quali i debiti per imposte correnti dell’esercizio in corso e degli esercizi precedenti (dirette ed indirette) dovute in base a dichiarazioni dei redditi, per accertamenti definitivi o contenziosi chiusi, per ritenute operate come sostituto d’imposta e non versate alla data di bilancio, nonché i tributi di qualsiasi tipo”.

e come contropartita:

- le voci di CE:

– CE 20.b se si tratta imposte sul reddito relative ad esercizi precedenti comprensive di interessi e sanzioni; il Principio Contabile OIC n. 25, paragrafo 27 precisa infatti che:

“Nella voce 20, le imposte sul reddito dell’esercizio sono suddivise in quattro voci distinte:

[…]

b) imposte relative a esercizi precedenti. Le imposte relative ad esercizi precedenti, comprensive dei relativi oneri accessori (interessi e sanzioni) possono derivare, ad esempio, da iscrizioni a ruolo, avvisi di liquidazione, avvisi di pagamento, avvisi di accertamento e di rettifica ed altre situazioni di contenzioso con l’Amministrazione Finanziaria“.

oppure:

– o CE B.14 se si tratta di imposte indirette relative ad esercizi precedenti

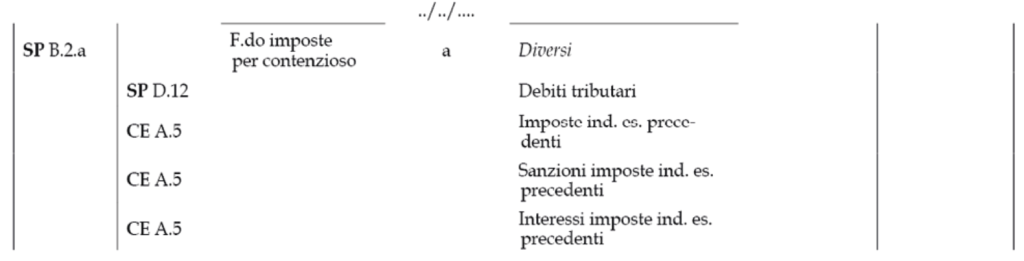

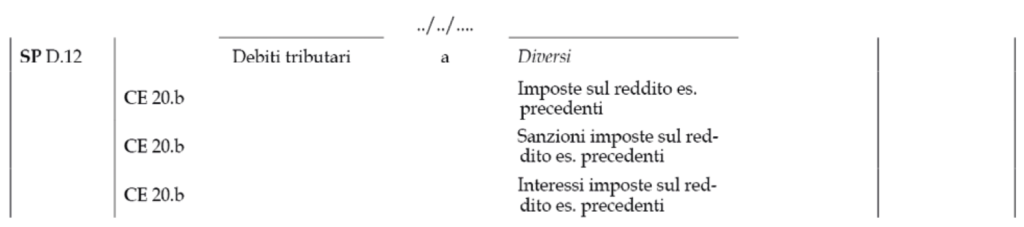

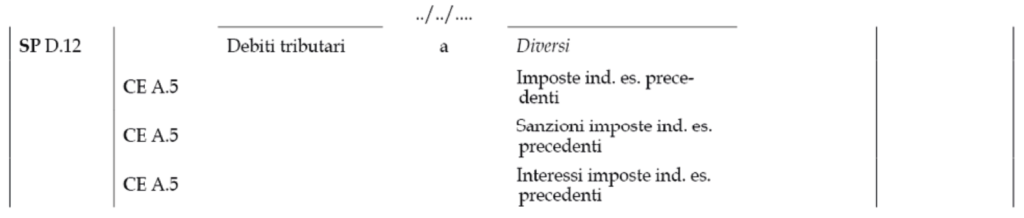

In base a quanto precedentemente esposto, le scritture contabili risulteranno le seguenti:

- atto di accertamento definitivo imposte sul reddito di esercizi precedenti:

- atto di accertamento definitivo imposte indirette di esercizi precedenti:

Incertezza del debito tributario

Incertezza del debito tributario

Invece, nel caso di contenzioso in corso che, quindi, non comporta la certezza del debito tributario, le voci di bilancio interessate sono le seguenti:

- la voce SP B.2.a che ai sensi del Principio Contabile OIC n. 31, paragrafo 16, accoglie:

“le passività per imposte probabili, aventi ammontare o data di sopravvenienza indeterminata, derivanti, ad esempio, da accertamenti non definitivi o contenziosi in corso e altre fattispecie similari”

e come contropartita:

- le voci di CE:

– CE 20.b se si tratta imposte sul reddito relative ad esercizi precedenti comprensive di interessi e sanzioni.

oppure:

– CE B.14 se si tratta di imposte indirette relative ad esercizi precedenti.

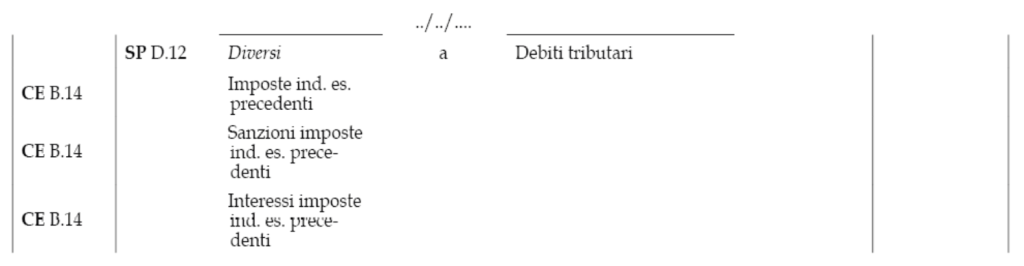

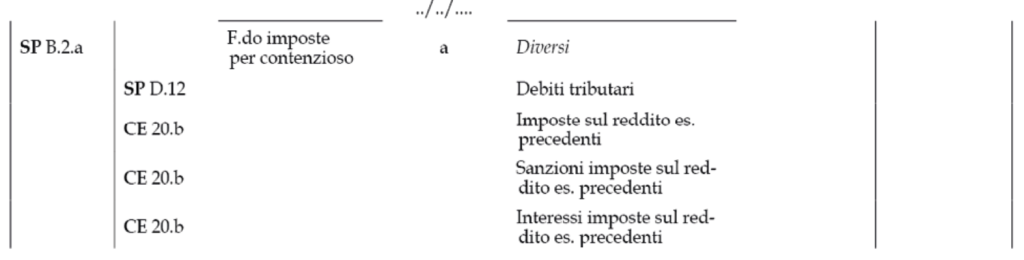

In base a quanto precedentemente esposto le scritture contabili risulteranno le seguenti:

- contenzioso in corso relativo ad imposte sul reddito di esercizi precedenti:

- contenzioso in corso relativo ad imposte indirette di esercizi precedenti:

Adesione alla pace fiscale

La Legge di Bilancio 2023 contiene diverse misure per la definizione dei rapporti con l’Amministrazione finanziaria, nelle diverse fasi, ante e post contestazione delle violazioni, fino al contenzioso.

In particolare prevede:

1. la definizione agevolata delle somme dovute a seguito del controllo automatizzato delle dichiarazioni;

2. la regolarizzazione delle irregolarità formali;

3. il ravvedimento speciale delle violazioni riferite alle dichiarazioni relative al 2021 e anni precedenti;

4. la definizione agevolata degli atti di accertamento;

5. alcune misure finalizzate alla chiusura delle controversie tributarie (definizione/conciliazione giudiziale delle liti pendenti, rinuncia alle liti in Cassazione);

6. la regolarizzazione dell’omesso versamento delle rate dovute a seguito degli istituti definitori;

7. la riproposizione di alcune misure in materia di riscossione, quali lo stralcio dei carichi fino a € 1.000 affidati all’Agente della riscossione e la rottamazione-quater delle cartelle di pagamento relative a carichi affidati all’Agente della riscossione.

In linea generale l’applicazione di uno degli istituti sopra elencati comporta la diminuzione del debito tributario (certo o probabile) già iscritto in bilancio.

Le scritture contabili anche in questo caso vanno differenziate a seconda che, a seguito dell’adesione ad uno degli istituti relativi alla pace fiscale, si determini la riduzione di:

- un debito certo (es. somme dovute a seguito del controllo automatizzato delle dichiarazioni);

- un debito non ancora definitivo (es. verifica fiscale presso la sede del contribuente)

Riduzione del debito tributario certo

Nel caso di riduzione di un debito tributario certo, le voci di bilancio interessate sono le seguenti:

- la voce SP D) 12 a riduzione del debito tributario;

e come contropartita:

- le voci di CE:

– CE 20.b se si tratta imposte sul reddito relative ad esercizi precedenti (comprensive di interessi e sanzioni) a riduzione delle imposte, sanzioni ed interessi imputate nella presente voce;

oppure:

– CE A.5 se si tratta di imposte indirette relative ad esercizi precedenti. In tale voce andrà indicato l’ammontare della riduzione del debito tributario.

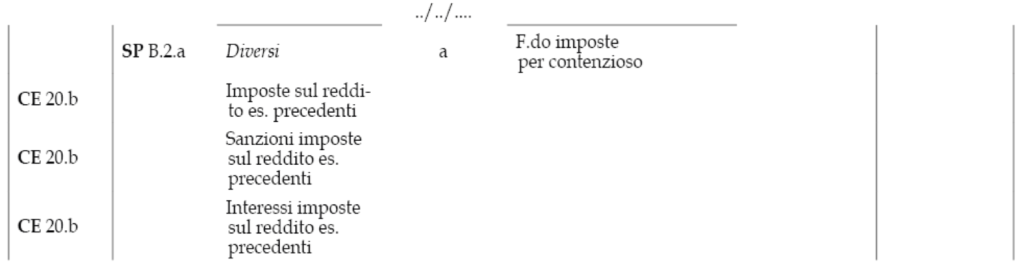

In base a quanto precedentemente esposto, le scritture contabili risulteranno le seguenti:

- adesione ad un istituto di pace fiscale relativo ad imposte sul reddito di esercizi precedenti:

- adesione ad un istituto di pace fiscale relativo ad imposte indirette di esercizi precedenti:

Incertezza del debito tributario

Invece, nel caso di contenzioso in corso che, quindi, non comporta la certezza del debito tributario, le voci di bilancio interessate sono le seguenti:

- riduzione della voce SP B.2.a:

e come contropartita:

- la voce SP D) 12per l’indicazione del debito tributario sorto a seguito dell’adesione all’istituto della pace fiscale;

- e le voci di CE:

– CE 20.bse si tratta imposte sul reddito relative ad esercizi precedenti (comprensive di interessi e sanzioni) a riduzione delle imposte, sanzioni ed interessi imputate nella presente voce;

oppure:

– CE5 se si tratta di imposte indirette relative ad esercizi precedenti. In tale voce andrà indicato l’ammontare della riduzione del debito tributario.

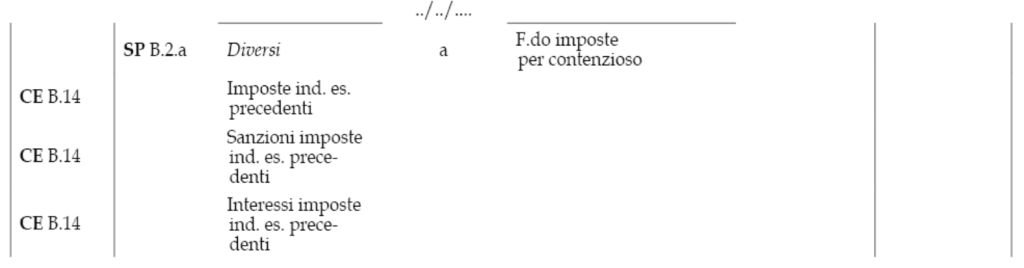

In base a quanto precedentemente esposto le scritture contabili risulteranno le seguenti:

- adesione ad un istituto di pace fiscale relativo ad imposte sul reddito di esercizi precedenti:

- adesione ad un istituto di pace fiscale relativo ad imposte indirette di esercizi precedenti: